Introduction:- Budgeting and Budget Management for Home

वित्तीय स्वतंत्रता (Financial Freedom) और सुरक्षा (Security) हर किसी का लक्ष्य होता है। घरेलू बजटिंग (Home Budgeting) इसे प्राप्त करने का एक मौलिक तरीका है। यह लेख भारतीय परिवारों (Indian Families) के लिए बजटिंग और बजट प्रबंधन (Budget Management) की आवश्यकता और कार्यप्रणाली पर विस्तार से प्रकाश डालता है।

बजटिंग का परिचय (Introduction to Budgeting)

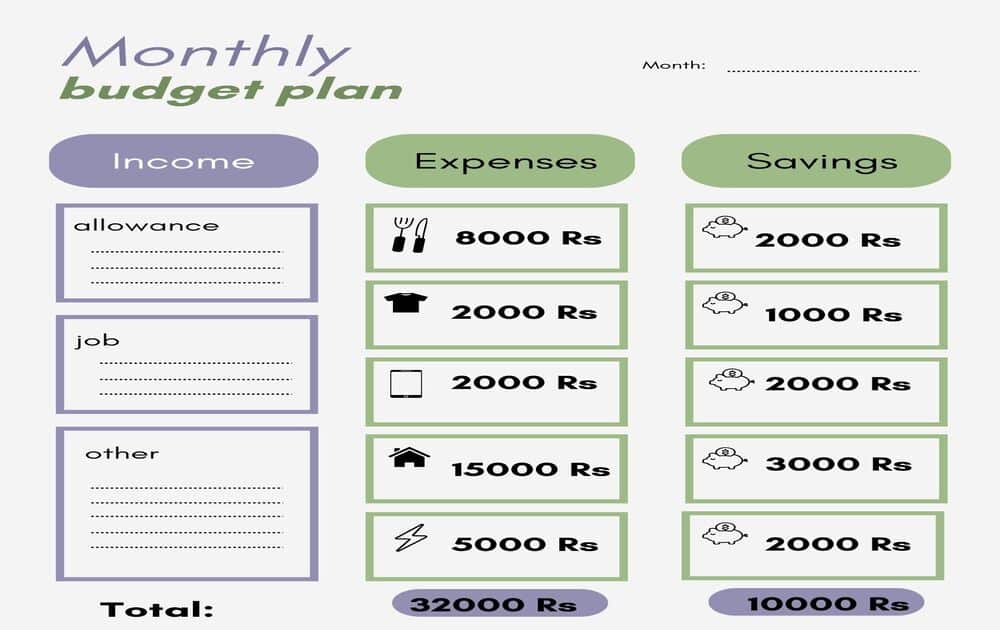

बजटिंग वित्तीय योजना बनाने (FinancialPlanning) की एक क्रिया है, जिसमें आपकी आमदनी (Income) और खर्चों (Expenses) को सावधानीपूर्वक तालमेल बिठाया जाता है। यह प्रक्रिया न केवल आपकी वित्तीय स्थिति (Financial Position) को मजबूत बनाती है बल्कि आपको बचत (Savings) के महत्व को समझाते हुए आर्थिक अनुशासन (Financial Discipline) की ओर भी ले जाती है।

जब हम बजटिंग की बात करते हैं, तो इसका अर्थ होता है कि हम अपनी कुल मासिक आमदनी (Total Monthly Income) का एक हिस्सा पहले से निर्धारित कर लेते हैं जो हमारे खर्चों (Expenses), बचत (Savings), और निवेश (Investments) के लिए होगा। इस प्रकार से बजटिंग हमें आय और व्यय के बीच एक स्वस्थ संतुलन (Healthy Balance) बनाए रखने में सहायता करती है, जिससे वित्तीय दिक्कतों (Financial Troubles) से बचा जा सकता है।

एक प्रभावी बजट (Effective Budget management) आपको आपके खर्चों को वर्गीकृत करने (Categorize Expenses), उन पर नजर रखने (Monitor) और उन्हें नियंत्रित करने (Control) में मदद करता है। यह वित्तीय लक्ष्यों (Financial Goals) की दिशा में कदम बढ़ाने का एक तरीका है जैसे कि ऋण मुक्ति (Debt Freedom), रिटायरमेंट सेविंग्स (Retirement Savings), या शिक्षा फंड (Education Fund)।

बजटिंग का सबसे बड़ा लाभ (Biggest Benefit) यह है कि यह आपको अपनी वित्तीय प्राथमिकताओं (Financial Priorities) को समझने और उनके अनुसार योजना बनाने की ओर प्रेरित करता है। इससे आप अपने वित्तीय भविष्य (Financial Future) के प्रति जागरूक होते हैं और आर्थिक रूप से सशक्त (Economically Empowered) बनते हैं।

घरेलू बजट की रणनीतियाँ (Home Budget management Strategies)

घरेलू बजटिंग में सबसे महत्वपूर्ण कदम होता है आपकी मासिक आय (Monthly Income) और खर्चों (Expenses) का ठीक-ठीक आकलन करना। इसके लिए, आपकी आय के सभी स्रोतों को एकत्रित करना और सभी खर्चों का विवरण तैयार करना आवश्यक होता है। फिर, इन खर्चों को विभिन्न श्रेणियों में बाँटना जैसे कि घर का किराया (Rent), उपयोगिता बिल (Utility Bills), खाना (Groceries), शिक्षा (Education), स्वास्थ्य (Healthcare), और मनोरंजन (Entertainment) आदि।

उदाहरण के लिए, अगर आपकी मासिक आय ₹50,000 है, तो आप अपने बजट (Budget Management) को इस प्रकार निर्धारित कर सकते हैं:

- घर का किराया (Rent): ₹15,000

- उपयोगिता बिल (Utilities): ₹5,000

- खाना (Groceries): ₹10,000

- स्वास्थ्य बीमा (Health Insurance): ₹2,000

- शिक्षा (Education): ₹5,000

- मनोरंजन और अवकाश (Entertainment and Leisure): ₹3,000

- बचत (Savings): ₹10,000

इस तरह, हर श्रेणी के लिए बजट निर्धारित (Budget Management) करके, आप अपने वित्त को अधिक कुशलता से प्रबंधित (Manage Efficiently) कर सकते हैं और अप्रत्याशित खर्चों (Unexpected Expenses) के लिए भी तैयार रह सकते हैं।

बजट निर्माण की प्रक्रिया (Budget Creation Process)

विस्तृत बजट बनाने (Budget Management) के लिए आपको अपनी मासिक आय, अनिवार्य खर्चे जैसे कि घर का किराया, उपयोगिता बिल, और बीमा, और इच्छित खर्चे जैसे कि खाने-पीने का सामान, मनोरंजन, और शौक आदि को समझना अत्यंत आवश्यक होता है।

दूसरे उदाहरण के रूप में, मान लीजिए एक परिवार की मासिक आय ₹75,000 है। उन्होंने अपने विस्तृत बजट को इस प्रकार तैयार किया:

- घर का किराया (Rent): ₹20,000

- उपयोगिता बिल (Utilities): ₹8,000

- खाना (Groceries): ₹12,000

- शिक्षा (Education) और ट्यूशन (Tuition): ₹8,000

- स्वास्थ्य बीमा और चिकित्सा (Healthcare): ₹5,000

- यातायात (Transportation): ₹4,000

- मनोरंजन (Entertainment): ₹5,000

- बचत और निवेश (Savings and Investments): ₹13,000

इस उदाहरण से हम यह समझ सकते हैं कि अनिवार्य और इच्छित खर्चों को संतुलित करते हुए भी बचत के लिए पर्याप्त राशि का आवंटन बेहद जरूरी है।

इन उदाहरणों से यह स्पष्ट होता है कि बजट निर्माण (Budget Management) एक सोची-समझी प्रक्रिया (Thoughtful Process) है जो आपकी वित्तीय सफलता (Financial Success) की दिशा में पहला कदम है। इसके माध्यम से, आप अपनी आय और खर्चों पर नजर रख सकते हैं और वित्तीय लक्ष्यों को प्राप्त कर सकते हैं।

बचत और निवेश का प्रबंधन (Managing Savings and Investment)

बचत (Savings) और निवेश (Investments) हमारे वित्तीय भविष्य (Financial Future) को आकार देने वाले दो स्तंभ हैं। इन्हें प्रबंधित करना मतलब है कि आप अपने कठिन समय के लिए एक सुरक्षा कवच (Safety Net) तैयार कर रहे हैं और साथ ही, अपनी संपत्ति (Assets) को बढ़ाने के अवसरों की तलाश कर रहे हैं। एक निश्चित हिस्सा आवंटित करना चाहिए जिससे आप नियमित रूप से बचत कर सकें और सही निवेश विकल्पों (Investment Options) का चयन कर सकें।

उदाहरण 1: बचत खाते (Savings Account) में निवेश मान लीजिए शर्मा परिवार ने हर महीने की अपनी आय (Income) का 10% अपने बचत खाते में जमा करने का निश्चय किया। यह राशि उनके वार्षिक छुट्टियों (Annual Vacation) के लिए बचत करने या आपातकालीन फंड (Emergency Fund) के रूप में काम आ सकती है।

उदाहरण 2: म्यूचुअल फंड्स (Mutual Funds) में निवेश कुमार परिवार ने अपनी बचत का एक भाग म्यूचुअल फंड्स में निवेश करने का निर्णय लिया। इससे उनकी बचत न केवल सुरक्षित रहती है बल्कि उच्च रिटर्न (Higher Returns) प्राप्त करने का भी मौका रहता है।

बजट नियंत्रण के तरीके (Budget management Control Methods)

बजट को नियंत्रित (Budget Management) करने के लिए आपको अपने खर्चों की निगरानी (Monitoring Expenses) बहुत सतर्कता से करनी होगी। इसमें अपने दैनिक, साप्ताहिक और मासिक खर्चों (Daily, Weekly, and Monthly Expenses) का विस्तृत रिकॉर्ड रखना शामिल है। अनावश्यक खर्चों (Unnecessary Expenditures) को कम करके आप अपने बजट को अधिक कसावट से प्रबंधित कर सकते हैं।

बजट विश्लेषण और समीक्षा (Budget Analysis and Review)

नियमित बजट समीक्षा (Regular Budget Review) से आप अपने वित्तीय लक्ष्यों (Financial Goals) के प्रति प्रगति का मापन कर सकते हैं। हर महीने के अंत में, आपको अपने बजट की समीक्षा करनी चाहिए और देखना चाहिए कि क्या कोई अनपेक्षित खर्च (Unexpected Expenditure) हुआ है और क्या आपके बचत लक्ष्य (Saving Goals) पूरे हुए हैं या नहीं।

इन तरीकों से, आप एक सुनियोजित और संतुलित वित्तीय जीवनशैली (Planned and Balanced Financial Lifestyle) बनाने की ओर कदम बढ़ा सकते हैं।

नीचे दिए गए महत्वपूर्ण लेख भी पढ़ें (Read below important article also)

बचत और केस स्टडीज़ और सफल कहानियाँ (Savings and Case Studies and Success Stories)

बचत (Savings) आर्थिक स्वतंत्रता (Financial Freedom) की दिशा में उठाया गया पहला और सबसे महत्वपूर्ण कदम है। यह आपको आपात स्थितियों (Emergency Situations) के लिए तैयार रखती है, साथ ही साथ आपके दीर्घकालिक लक्ष्यों (Long-Term Goals) जैसे कि घर की खरीदारी (Home Purchase), शिक्षा फंड (Education Fund), या रिटायरमेंट (Retirement) के लिए भी संभावनाएँ प्रदान करती है। बजटिंग और बचत की सफलता की कहानियाँ हमें यह दिखाती हैं कि योजनाबद्ध तरीके से वित्तीय लक्ष्यों (Financial Objectives) को हासिल किया जा सकता है।

विस्तृत उदाहरण (Detailed Examples):

- दीपा की यात्रा (Deepa’s Journey): दीपा एक स्कूल शिक्षिका हैं जिन्होंने अपनी आमदनी (Income) से प्रतिमाह एक छोटी राशि बचत के रूप में अलग रखनी शुरू की। उन्होंने इसे सिस्टमैटिक इन्वेस्टमेंट प्लान (SIP) के माध्यम से म्यूचुअल फंड्स (Mutual Funds) में निवेश किया। 10 वर्षों में उनकी बचत ने उन्हें अपने सपने के घर के लिए डाउन पेमेंट (Down Payment) करने में सहायता की।

- रोहन की साइकिल (Rohan’s Bicycle): रोहन एक 12 वर्षीय लड़का है जिसने अपनी पॉकेट मनी (Pocket Money) से हर हफ्ते कुछ रुपये बचाए। उसने अपनी खुद की साइकिल खरीदने का सपना सच किया और साथ ही साथ पर्यावरण (Environment) के प्रति जागरूकता भी बढ़ाई।

- मीना का स्वास्थ्य बीमा (Meena’s Health Insurance): मीना ने अपने परिवार के लिए स्वास्थ्य बीमा (Health Insurance) खरीदने की योजना बनाई। उन्होंने बजटिंग और खर्चों में कटौती करके इसे संभव बनाया, जिससे बीमारी के समय उन्हें वित्तीय सहायता मिली।

- अजय की रिटायरमेंट प्लानिंग (Ajay’s Retirement Planning): अजय एक छोटे व्यापारी हैं जिन्होंने अपनी आमदनी में से हर माह एक निश्चित राशि रिटायरमेंट फंड (Retirement Fund) के लिए अलग रखी। इस निवेश ने उन्हें अपने बुढ़ापे में एक सुरक्षित और आरामदायक जीवन प्रदान किया।

- सीमा की शिक्षा योजना (Seema’s Education Plan): सीमा एक गृहिणी हैं जिन्होंने अपनी बेटी के उच्च शिक्षा (Higher Education) के लिए बचत शुरू की। छोटी-छोटी बचतों (Small Savings) और फिक्स्ड डिपॉजिट्स (Fixed Deposits) के द्वारा उन्होंने अपनी बेटी के कॉलेज फंड का निर्माण किया।

इन कहानियों से हमें यह प्रेरणा मिलती है कि बजटिंग और बचत वास्तव में वित्तीय सपनों (Financial Dreams) और लक्ष्यों (Goals) को साकार करने के लिए कितने आवश्यक हैं। यह हमें दिखाता है कि सही योजना (Proper Planning) और दृढ़ संकल्प (Determination) से हम किसी भी वित्तीय लक्ष्य को हासिल कर सकते हैं।

सीमा की कहानी से हमें यह भी समझ आता है कि बजटिंग और बचत सिर्फ व्यक्तिगत उपभोग (Personal Consumption) तक सीमित नहीं है, बल्कि यह हमारे परिवारों के भविष्य को भी संवारने में हमारी सहायता करती है। चाहे वह शिक्षा हो, स्वास्थ्य सुरक्षा (Health Security) हो, या रिटायरमेंट – प्रत्येक क्षेत्र में बजटिंग के महत्व को नकारा नहीं जा सकता।

इस तरह की सफल कहानियाँ और केस स्टडीज़ न केवल अन्य लोगों को अपनी वित्तीय यात्रा (Financial Journey) शुरू करने के लिए प्रेरित करती हैं, बल्कि यह भी दर्शाती हैं कि लंबे समय तक और लगातार बचत करने से कैसे बड़े वित्तीय लक्ष्यों को हासिल किया जा सकता है। इन कहानियों के माध्यम से, हमें बजटिंग की सटीकता (Precision), धैर्य (Patience), और नियमितता (Consistency) का महत्व समझ में आता है।

यदि हम इन केस स्टडीज़ का विश्लेषण करें, तो हमें निम्नलिखित शिक्षाएँ (Learnings) प्राप्त होती हैं:

- प्रारंभिक निवेश (Early Investment): जितनी जल्दी हम निवेश (Investing) शुरू करते हैं, चाहे वह छोटी राशि ही क्यों न हो, उतना अधिक समय हमारे पास संपत्ति (Assets) को बढ़ने के लिए होता है।

- बजटिंग की अनिवार्यता (Necessity of Budgeting): नियमित बजटिंग से हमें अपने खर्चों पर नियंत्रण और हमारी बचत को मार्गदर्शन मिलता है।

- आपातकालीन निधि (Emergency Fund): बचत का एक हिस्सा हमेशा आपात स्थितियों के लिए रखा जाना चाहिए।

- समय के साथ बढ़ोतरी (Increment Over Time): जैसे-जैसे आमदनी बढ़ती है, उसी अनुपात में बचत में भी बढ़ोतरी करनी चाहिए।

- विविधता (Diversification): विभिन्न वित्तीय उपकरणों (Financial Instruments) में निवेश करके जोखिम (Risk) को कम किया जा सकता है।

बजटिंग टिप्स और ट्रिक्स (Budgeting Tips and Tricks)

बजटिंग की सफलता अक्सर छोटी लेकिन ठोस आदतों (Solid Habits) पर निर्भर करती है। आइए, उन बजटिंग टिप्स और ट्रिक्स को देखें जो विशेषज्ञों (Experts) द्वारा सुझाए गए हैं और जिन्होंने कई लोगों की वित्तीय दुनिया को बदल दिया है।

- ज़रूरत और इच्छा में अंतर (Needs vs. Wants): अपनी ज़रूरतों (Needs) और इच्छाओं (Wants) के बीच स्पष्ट अंतर स्थापित करें। ज़रूरत वो होती हैं जैसे घर का किराया (Rent), बिजली और पानी का बिल (Utility Bills), जबकि इच्छाएं वो होती हैं जैसे नया मोबाइल फोन (New Mobile Phone) या फैशनेबल कपड़े (Fashionable Clothes)। जब आप इनमें फर्क करना सीख जाएंगे, तो आप फिजूलखर्ची (Unnecessary Spending) से बच सकेंगे।

उदाहरण (Example): मान लीजिए, आपकी मासिक आय (Monthly Income) ₹50,000 है। आपको पता होना चाहिए कि आपकी ज़रूरी खर्चे (Essential Expenses) ₹30,000 हैं, जिसमें किराया, खाना (Groceries), और बिजली बिल शामिल हैं। शेष ₹20,000 में से, आप ₹10,000 बचत (Savings) के लिए और शेष ₹10,000 अपनी इच्छाओं के लिए आवंटित कर सकते हैं।

- इनाम प्रणाली (Reward System): जब आप अपने बजट के अनुसार चलते हैं, तो खुद को इनाम दें। यह एक मनोवैज्ञानिक ट्रिक (Psychological Trick) है जो आपको बजट के प्रति वफादार रहने के लिए प्रेरित करती है।

उदाहरण (Example): यदि आप एक महीने तक अपने बजट में रहते हैं, तो आप खुद को एक छोटी लेकिन सार्थक इनाम (Small but Meaningful Reward) दे सकते हैं, जैसे कि एक डिनर आउट (Dinner Out) या एक मूवी नाइट (Movie Night)।

- एनवेलप सिस्टम (Envelope System): नकदी (Cash) के लिए एनवेलप सिस्टम एक प्राचीन लेकिन प्रभावी ट्रिक है। हर श्रेणी (Category) के लिए एक अलग एनवेलप तैयार करें और प्रत्येक में निर्धारित राशि डालें।

उदाहरण (Example): मनोरंजन (Entertainment), किराना (Groceries), और परिवहन (Transport) के लिए अलग-अलग एनवेलप तैयार करें। यदि मनोरंजन का एनवेलप खाली हो जाता है, तो आपको उस महीने के लिए मनोरंजन पर और खर्च नहीं करना है।

- ऑटोमेटेड सेविंग्स (Automated Savings): अपनी बचत को ऑटोमेटेड करें। अपने बैंक अकाउंट (Bank Account) से हर महीने एक निश्चित राशि स्वतः बचत खाते (Savings Account) में ट्रांसफर हो जाए, इसकी व्यवस्था करें।

उदाहरण (Example): अपने बैंक के साथ सेटअप करें कि हर महीने आपकी आय का 20% सीधे आपके बचत खाते में चला जाए।

इन बजटिंग टिप्स और ट्रिक्स को अपनाकर आप अपने वित्तीय लक्ष्यों (Financial Goals) की ओर अधिक तेज़ी से बढ़ सकते हैं और अपने पैसों (Money) का अधिक कुशलता से प्रबंधन (Manage) कर सकते हैं।

बजट प्रबंधन (Budget Management) के लिए उपयोगी उपकरणों (Tools & Apps) की सूची यहां दी गई है:

- Walnut: Walnut एप्लिकेशन आपके खर्चों को ट्रैक करने और बजट निर्धारित करने में मदद करता है। यह आपके SMS के जरिये बैंक ट्रांजेक्शन्स को पढ़ता है और आपको आपके व्यय का विश्लेषण प्रदान करता है।

- ET Money: ET Money एक व्यापक वित्तीय उपकरण है जो न केवल बजटिंग में मदद करता है बल्कि निवेश विकल्पों (Investment Options), ऋण प्रबंधन (Loan Management), और बीमा (Insurance) सेवाओं की भी पेशकश करता है।

- Money Manager: यह एप्लिकेशन व्यक्तिगत वित्त (Personal Finance) को ट्रैक करने और प्रबंधित करने में मदद करता है। इसकी मदद से आप अपने दैनिक खर्चों को रिकॉर्ड कर सकते हैं और ग्राफिकल ओवरव्यू (Graphical Overview) के जरिये अपने वित्तीय स्थिति का आकलन कर सकते हैं।

- Monefy: Monefy का साधारण और उपयोगकर्ता-अनुकूल इंटरफेस इसे बजट और खर्च ट्रैकिंग के लिए एक आदर्श विकल्प बनाता है। यह आपके खर्चों को विभिन्न श्रेणियों में बाँटता है और आपको विस्तृत रिपोर्ट्स प्रदान करता है।

- Money View: यह एप्लिकेशन आपकी आय और खर्च को ट्रैक करता है, आपको बजट सेट करने में मदद करता है, और आपके वित्तीय लक्ष्यों की दिशा में आपको मार्गदर्शन करता है। यह भारतीय बैंकों के साथ आसानी से इंटीग्रेट हो जाताहै।

- Expense Manager:- यह ऐप आपके दैनिक खर्चों को सीधे आपके स्मार्टफोन से प्रबंधित करने के लिए बहुत अच्छा है। यह आपको खर्च पर नज़र रखने, बजट बनाने और यहां तक कि विस्तृत रिपोर्ट और ग्राफ़ के साथ अपने वित्तीय डेटा की समीक्षा करने की अनुमति देता है।

- Home Budget with Sync- यह ऐप पारिवारिक बजट प्रबंधन के लिए डिज़ाइन किया गया है। इसमें खर्चों, आय और बिलों पर नज़र रखने की सुविधाएँ शामिल हैं। यह कई उपयोगकर्ताओं को अपने डेटा को एक साथ सिंक करने की भी अनुमति देता है, जो सामूहिक बजट बनाए रखने के इच्छुक परिवारों के लिए बिल्कुल सही है।

- MyUniverse – Finance and Money: आदित्य बिड़ला द्वारा विकसित, माययूनिवर्स आपको एक ही स्थान पर अपने वित्त का प्रबंधन और ट्रैक रखने में मदद करता है। यह आपको बैंक खातों, निवेश, क्रेडिट कार्ड, बीमा और ऋण को कवर करते हुए आपके वित्तीय स्वास्थ्य का एक विस्तृत दृश्य देता है।

- Spendee: स्पेंडी आपको अपने खर्चों पर नज़र रखने, अपना बजट अनुकूलित करने और अपने वित्त को आसानी से समझने की अनुमति देता है। खूबसूरती से डिज़ाइन किए गए चार्ट और अंतर्दृष्टि के साथ वित्तीय आदतों का विश्लेषण करने के लिए यह विशेष रूप से उपयोगी है।

- Pocket Expense with Sync यह ऐप एक शक्तिशाली बजटिंग और ट्रैकिंग सिस्टम प्रदान करता है जो आपके खर्च पैटर्न, आय और ऋण की निगरानी करने में आपकी सहायता करता है। यह सुनिश्चित करने के लिए कि आपका डेटा हमेशा अद्यतित रहे, यह कई डिवाइसों में समन्वयन का भी समर्थन करता है।

उपरोक्त सभी ऐप्स गूगल प्ले स्टोर से डाउनलोड किए जा सकते हैं। डाउनलोड करने के लिए -यहां क्लिक करें/ above all apps can be downloaded from google play store. for downloading -Click here

निष्कर्ष – घरेलू बजटिंग की यात्रा (Conclusion – The Journey of Home Budgeting)

यह ब्लॉग बजटिंग की मूल बातों से लेकर उन्नत तकनीकों (Advanced Techniques) तक, भारतीय परिवारों के लिए घरेलू बजटिंग और बजट प्रबंधन (Budget Management) की व्यापक जानकारी (Comprehensive Information) प्रदान करता है। आपके द्वारा समझी गई रणनीतियों (Strategies) और सुझावों (Suggestions) का उपयोग करके आप अपनी वित्तीय स्थिति (Financial Situation) को नियंत्रित कर सकते हैं और वित्तीय स्वतंत्रता (Financial Independence) की ओर बढ़ सकते हैं।

1 thought on “घर के लिए बजट नियंत्रण कैसे करें-Budget Management for Home-5 best example”